Audio Profissional

Avid é adquirida por uma afiliada da STG por US$ 1,4 bilhões

Audio Profissional

Beyma amplia a série LEX com o novo 15LEX1200Nd

Audio Profissional

Bose Professional lança DM12SE, o maior da linha DesignMax

Alto Falante

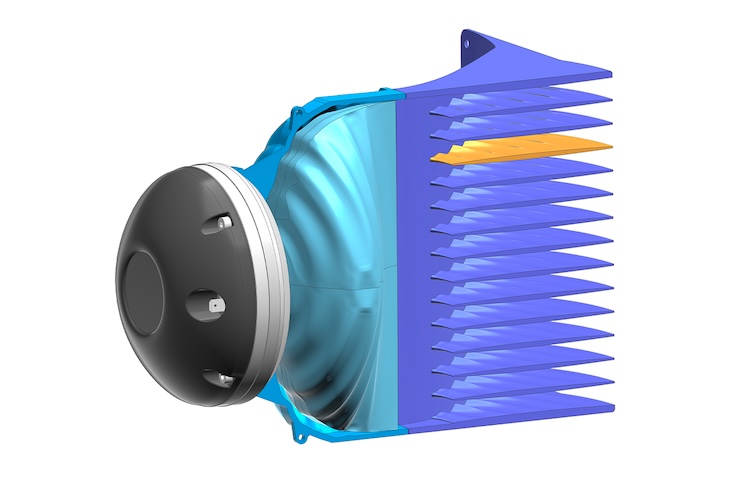

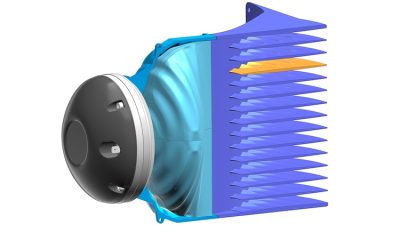

Celestion apresenta tecnologia Lensguide para melhorar diretividade e coerência sonora

-

Artigos3 semanas ago

Artigos3 semanas agoVibro Sensory Musical — quando a música também é sentida

-

Lojista4 semanas ago

Lojista4 semanas agoIA no comércio musical: entre o impacto real e o hype

-

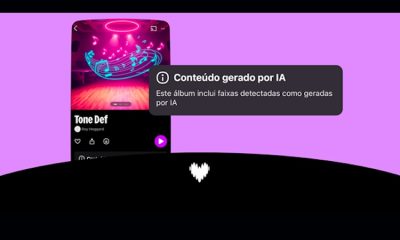

Music Business4 semanas ago

Music Business4 semanas agoDeezer confirma desmonetização de até 85% dos streams de músicas geradas por IA

-

Lojista3 semanas ago

Lojista3 semanas agoLojista: 5 erros comuns na compra de estoque — e como evitá-los no varejo musical

-

Audio Profissional3 semanas ago

Audio Profissional3 semanas agoBose Experience Day 2026 acontece nesta terça-feira em São Paulo

-

Audio Profissional4 semanas ago

Audio Profissional4 semanas agoEspanha: Equipson adquire a Musicson e reforça produção de áudio profissional

-

Instrumentos Musicais4 semanas ago

Instrumentos Musicais4 semanas agoGuild e o VR1 F-40 Au Naturel, jumbo acústico de produção ultra limitada

-

Iluminação4 semanas ago

Iluminação4 semanas agoETC amplia portfólio de controle arquitetônico com a aquisição da Pharos